楽天カードのポイント付与ルールの変更が発表され、また一つクレジットカードの条件悪化が増えました。本稿では知らずにいると損してしまうクレジットカードの条件改悪に付いてレポートします。

PayPayカード、楽天カード、セゾンアメックス、三井住友カード(プラチナプリファード/ゴールド/NL)などの改悪情報を掲載しています。

また、日々の利用向けのコンスタントにポイント還元が魅力のメインカードにおすすめのクレカや、使う場所によっては非常にお得で高還元なスポット利用向けのクレカを紹介しています。

皆さん支払いに何を使っていますか?現金払いなんて勿体ない!一時はスマホ決済(QRコード決済)が高還元を謳っていましたが、今は確実にクレカがおすすめ!でもクレカによってはどんどん改悪されているので知らないで漫然と使っていると損しちゃうかも…なんです。

最近は条件をどんどん悪化させているカードと、逆にどんどん魅力が増しているカードが両極端だと思うんですが、それにしても、最近、主要クレジットカードの改悪が目立ちすぎですよね。色々なものが値上げする中でポイントも貰いにくくなってしまったら消費者は立つ瀬がありません。

PayPayとPayPayカードの改悪をチェック

まずルール改悪と言えば真っ先に思い出すのが「PayPayカード」です。

PayPayカードは「ルール改悪」を矢継ぎ早に発表していて、利用者を敵に回す気か?と思えるほど利用者の「お得感」や「利便性」を剥ぎ取っている印象です。

PayPayカード以外のクレカが使えなくなる

少し前に話題になったのでご存じの方も多いと思いますが、今後、スマホ決済の「PayPay」はPayPayカード(ゴールド含む)以外の他社クレジットカードの紐づけができなくなります。

例えば、筆者はPayPayカードを持っていないので、PayPayを利用する際には「dカード」を紐づけて決済していますが、今後はPayPayカード以外は使えなくなるので、筆者は実質的にPayPayを使えないことになります。

実はこの改悪は当初、2023年8月1日から実施すると発表されました。7月中に他社クレカを新たに登録できなくなり、8/1には他社クレカの既登録は強制的に解除となり、同時にPayPayカードのみ使用可能となる予定でした。

でも「改悪だ」となかなかの大騒ぎとなったため(かどうかわかりませんが)、2025年1月に延期となりました(その日も刻一刻近づいています)。あまりの不評の大きさに日和ったのか、危機感を感じたのかもしれませんが、延期しただけで中止にはしていません。

つまり、先送りにはなったけれどいずれ他社カードは使えなくなり、PayPayカードしか使えなくなるのは同じなんですね。

どうですか?

延期になったので「だったらいいや」と思いますか?

自分はそうは思いませんでした。思ったのは「いずれ使えなくなるなら今から他社カードでお得で使い勝手の良いクレカをさがしておこう…」ということでした。2年間延期されたので2年後に検討するのではなく、検討期間は2年に伸びたので急がないけれど他社カードを探そうと思います。

でもそれはPayPayのはなしで、PayPayカードのはなしではないでしょ?

ではこれはどうでしょう…

ポイント付与が100円=1Pから、200円2Pに変更

「1%還元のままだから同じじゃない?」と思ったアナタ、損しちゃいますよ。

100円1Pと言うことは、当たり前ですが100円のクレカ決済ごとに1P貰えるということです。200円2Pというのは、200円で2P貰えるという意味です。

ここで問題です。

200円=2Pのルールで100円の買い物をしたら何P貰えますか?

答えは「0P」です。

200円=2Pの場合は200円未満の支払いがあってもポイントが付与されないという意味です。

200円以上の支払いでも200円ごとに2Pです。

- 従来(100円=1P)… 950円の支払いで9P貰える

今後(200円=2P)… 950円の支払いで8P貰える

ほら、1P損するようになるんです。

実はこのルール変更はポイントを貰う側にとってはかなり大きな変更ですが、大きな買い物を月に数回だけクレカ決済する人よりも、日々の細かい買い物をクレカ決済する(利用回数が多い)人ほど損をします。

例えば同じ33,000円をクレカ決済する場合、

- 1回の買い物で33,000円の場合は、端数なく200円で割り切れるのでポイントの減少はありません。

- 3,300円の買い物10回で33,000円になる場合は、買い物1回ごとに端数100円=1Pずつ損になり、10回で10Pの損になります。

- 330円の買い物100回で33,000円になる場合は、買い物1回ごとに端数端数130円×100回で100Pも損してしまいます

こんな具合に、細かい買い物をする人ほど従来制度にくらべて貰えるポイントが減るのですが、元々PayPay含めスマホ決済は少額決済向けの決済方法であるため、多くの人が損失を被る可能性が高いことになるわけです。

PayPayは、PayPayカードしか紐づけできないようにしておきながら、それに従順に従った人には、ポイントを貰いにくい(損する)条件をつきつけているわけです。そんな酷い話しってありますか?普通、囲い込みを行う場合、囲い込みに応じた人には特典を与えるものではないんでしょうか?

そんな風に感じたものですから、自分としては「PayPayカードを新たに作る」という選択肢もあったのですが、この先、PayPayとPayPayカードはどんなルール変更をしてくるかわからず、そのたびに右往左往するのが嫌…というわけで、PayPayを使わない、PayPayカードも作らない…という選択肢を選ぶことにしました。

ただ地方へ行くとPayPayだけ使えるお店ってかなり多いんですよね。その点がちょっと心配です。他の決済サービスにもっと営業頑張っていただくしかありません。

楽天カードの改悪をチェック

次に楽天カードの改悪を見てみます。

PayPayがPayPayカード以外のカードを紐づけられないようにする…とリリースした当時、楽天は「ウチはそんなことしませんよ」と言わんばかりに他社カードでも紐づけられることをアピールしていました。

でもその実、楽天も楽天カードの改悪を打ち出しています。

公共料金・税金支払い時の還元率が0.2%

これはあまりに酷い…。

電気・ガスなどの公共料金の支払いや、税金支払い時のポイント還元率が0.2%に改悪されています。あまりの低さに「れ、0.2%?」と二度見してしまうほどの低下ぶりに驚き呆れるばかりです。

一般的な1%を還元するカードはいくらでもあるので、公共料金支払いだけでも切り替えがおすすめです。

新電力やガス会社も0.2%~2025年3月から new!

これまで0.2%の改悪は大手電力会社10社に限られていましたが、2025年3月1日以降は、ついに電力自由化以降の新電力会社の電気料金や、ガス料金も0.2%対象となることが発表されました(2024/12/18発表)。

例えば、ENEONでんき、auでんき、オクトパスエナジー、コスモでんき、J:COMでんき、ソフトバンクでんき、Looopでんきなどが挙がっています。

ガスについては、これまでの大手ガス17社に加えて、自由化以降の新ガス会社の多くが引き下げ対象となっています。

楽天カードの改悪はとどまるところを知りませんね。

その都度還元に変更で貰えるポイント減少

さらに痛手が大きいのがポイント付与ルールの改悪です。

これまで楽天カードは前月16日~翌15日までの1か月間の決済額の合計に対して1%のポイントを付与していました。

それが2023年8月からは1回の決済ごとに100円=1Pの付与に変わります。

するとどうなるか…

- 330円の買い物100回で33,000円/月の決済額になる場合、

従来は33,000÷100円で330Pが貰えていましたが、8/1以降は買い物1回ごとに端数端数30円×100回で3000円分=30P損します

PayPayに比べれば損は小さいように思いますが、今後は毎月損をし続けるので、ずっと楽天カードを使い続けると損失はそこそこ大きいものになります。

楽天カードの請求支払日は毎月27日で、月末に収入の多くが入金される筆者的にはメインカードとしては使いにくい上、昨年には公共料金決済のポイント付与が0.2%に改悪されたのですでに楽天カードの費用頻度はほとんどなくなっていました。そこへ今回の改悪の上乗せでもう完全に楽天カードの出る幕はない…という感じです。元々ネット通販はAmazon派ですしね。

その他のデメリット

2022~2023年の間だけでも以下のような改訂(改悪)が行われています。

- 2022年3月楽天保険がSPU対象外に

- 2022年4月楽天証券のSPUが+1倍から+0.5倍に引き下げ

- 2022年7月楽天銀行+楽天カードのSPUが+1倍から+0.5倍に引き下げ

- 2023年2月楽天ブックスと楽天koboのSPU付与上限を引き下げ

- 2023年8月楽天カードが利用獲得ポイント計算方法を改定

- 2023年12月楽天プレミアムカードの獲得ポイントのルールが変更

もうSPUの改悪が止まらない…といった感じです。

以下は「改悪」というわけではありませんが、楽天カードの弱点というかデメリットです。

- 利用枠50万円

楽天カードは発行しやすいカードとして有名ですが、その分、利用限度額は抑えめです。通常月の利用に加えて大きな買い物をしたい場合には限度額が足りなくなる可能性も…。 - ETCカードが有料

一般カードでETCカードを発行する場合「有料」です。あまり他に事例がない珍しい設定ですが、ETCカードを無料で発行して、高速・有料道路の通行料でも1%還元が得られるカードは他にもあります。

2024年も続く改悪ラッシュ!

2024年も楽天カードの改悪は続きます。

楽天は2024年5月9日にさらなる改悪を発表しました。

- 生命保険や損保会社の各種保険料

- 楽天モバイルを除く携帯電話料金の支払い

これらについて、従来の100円/1P(1%)の還元を、200円/1P(0.5%)に変更すること、

- NHK放送受信料の支払い

こちらは、従来の100円/1P(1%)の還元を、500円/1P(0.2%)に変更することを発表しました。

ますます楽天カードのメリットが失われていますね。

年会費無料で高還元の「売り」はもはや「かつての栄光」となりつつあるような改悪ラッシュです。

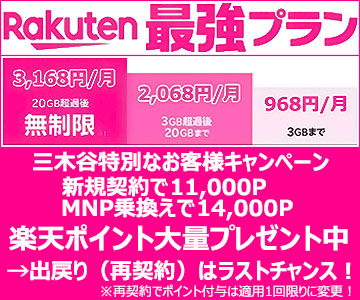

2025年になっても改悪は止まらない

↑で紹介した「新電力」や「新ガス」などに加えて、Uber関連や、Google、adobe、PayPal、Zoom、SpotifySHEIN、Temuなど海外事業者と関連会社が日本国内で行うインターネット上の取引きについて、100円=1Pから200円=1Pに引き下げとなる旨を発表しています(VISA/Masterブランドのみ)。

さらに、これまでもWAONやauPay、nanaco、ファミペイなどへのチャージはポイント付与対象外でしたが、2025年3月1日以降は、ANAPay、JALPay、B/43、バンドルカードなどがポイント付与対象外に追加されます。

満足度No.1カードの座を守れるのか

こんなに改悪が立て続けに実施されても、いまだ「満足度」においてトップの座にある楽天カードですが、果たして今後も満足度No.1の座を守れるかは微妙なところです。

他社カードもそれなりに改悪されているので「他に選択肢がない」という理由で維持しているようにしか見えませんが、それでもここまで改悪ラッシュが続くとさすがに忍耐強い楽天カード利用者もそろそろ堪忍袋の緒が切れそう…なんて気がします。

セゾンカードも交換比率を改悪!

本稿でもおすすめカードとして紹介している「セゾンパールアメリカンエキスプレスカード」を含むセゾンカードでは、2024年2月14日11時以降、他社ポイントなどへの交換比率の変更を行います。

Amazonギフトカードへの交換は、現状100ポイント=500円相当での交換ですが、2月14日11時以降は、以下の比率に変更になります。

- 100ポイント ⇒ 400円相当(2%→1.6%)

- 1,000ポイント ⇒ 4,500円相当(2%→1.8%)

- 5,000ポイント ⇒ 2万5,000円相当(2%→2%)

また、Ponta・dポイントへの交換は、現状100ポイント=500円相当のところ、2月14日11時以降は、100ポイント ⇒ 450円相当(2%→1.8%)となります。

「セゾンパールアメリカンエキスプレスカード」は、QUICPAYでの支払いのみ0.4%(通常0.1%)の還元率で永久不滅ポイントが付与され、永久不滅ポイントはこれまで約5倍の価値があるため、トータルで2%還元…と紹介されてきましたが、2/14以降は交換する対象によっては2%還元を切るケースも出てきますので、これは明確な改悪です。

とは言え、1.6~1.8%の還元は他のクレカと比べれば大きいので、利用価値はまだまだあると考えます。

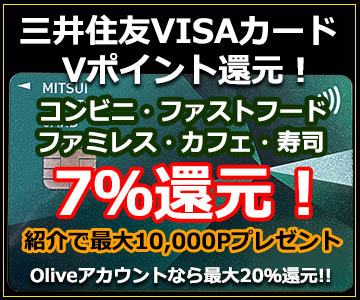

2024年三井住友カードの改悪内容

コンビニなどで7%還元や、Oliveアカウントで最大20%還元が話題となり、いまやクレカNo.1の座に躍り出ようという三井住友カードも2024年になって「これって改悪?」と思えるような商品性改訂を実施します。

「選んだお店でポイント+0.5%還元」廃止

あまり有名ではありませんが、三井住友カードのポイント還元の施策の1つに「選んだお店でポイント+0.5%還元」という制度があります。

これは、よく利用するお店(対象店)をあらかじめ登録しておくことで、店頭での買い物時に通常ポイントに加えて利用金額200円につき0.5%ポイントが加算されるという、よく使うお店が対象店の利用者にはとても有利な制度でした。

(重要)【お知らせ】

2024年3月27日(水)23時59分をもちまして、当サービスは終了いたします。

なお、2024年2月28日(水)午前10時にエントリー(お店の選択)は締め切らせていただきます。

2024年3月27日(水)までのご利用分が当サービスポイント加算の対象となります。

2024年3月28日(木)以降のご利用分は、通常ポイントのみの付与となりますのでご注意ください。

ということで、2024年3月27日いっぱいで終了となることが発表されました。

たしかに、サービスが終了するという点では「改悪」かもしれませんし、スーパーやドラッグストアなどの対象店の利用頻度が高い人には有利でしたが、そもそも三井住友カードの基本還元率は0.5%ですので0.5%加算になったところで合計1%還元です。

三井住友カード側も、「選んだ~」で0.5%加算するより、7%還元の店舗を増やそうと考えているでしょうし、実は三井住友カードにはもう1つ似たようなサービスとして「ココイコ」があります。「ココイコ」は、「選んだ~」と同じように対象店での買い物(カード決済)で加算される仕組みで、「選んだ」では一律0.5%でしたが、「ココイコ」では店舗によっては1.5%加算もあるので筆者的には「選んだ」より「ココイコ」を使う方が全然多かったんです。

筆者的には、「選んだ」に原資を使うのであれば、7%還元対象店舗や「ココイコ」の対象店を増やしてくれた方が有難いと感じます。

三井住友プラチナプリファード/ゴールド/NLのクレカ積み立ての還元率改悪

「三井住友カードプラチナプリファード」「Oliveフレキシブルペイ プラチナプリファード」の還元率の低下が2024年3月22日に発表されました。

プラチナプリファードの目玉特典だった「SBI証券でのクレカ積み立て5.0%還元」が、なんと1~3%の還元に縮小されてしまいました。ゴールドカードもノーマルカードにも還元率の低下が行われました。

クレカ積み立ての上限が5万円→10万円に引き上げられ、そのキャンペーンとして10月買付分までは現状の還元率が適用されますが、11月1日買付分からは以下のような還元率となります。

| カード種類 | 年間利用額 | ポイント 付与率 | 10万円 積み立て時 | 年会費 |

| 三井住友カード プラチナプリ ファード Olive フレキシブルペイ プラチナプリファード | 500万円以上 | 3.0% | 36,000P | 33,000円 |

| 300万円以上 | 2.0% | 24,000P | ||

| 300万円未満 | 1.0% | 12,000P | ||

| 三井住友カード ゴールド( NL ) Olive フレキシブルペイ ゴールド | 100万円以上 | 1.0% | 12,000P | 5,500円 |

| 10万円以上 | 0.75% | 9,000P | ||

| 10万円未満 | 0.0% | 0P | ||

| 三井住友カード( NL ) Olive フレキシブルペイ | 10万円以上 | 0.5% | 6,000P | 0円 |

| 10万円未満 | 0.0% | 0P |

今回の改変の最大の特徴は、クレカ積み立て以外の通常のカード利用を重視したことです。つまりポイント還元率が段階制になり、プラチナプリファードとゴールドではカード利用額によって3段階に、ノーマルカードでも2段階に分けられました。

【プラチナプリファード】

年間500万円以上のカード利用(クレカ積み立て含まず)がある場合は5%還元で、積み立て上限が10万円となったことで得られるポイントは最大36,000Pとなり従来より3,000P増加します。

しかし、300万円超~500万円未満は3%、300万円の利用がない場合には1.0%となります。

【ゴールドカード】

年間100万円超の利用があれば1.0%還元ですが、10万円以上~100万円未満は0.75%と率が落ち、年間10万円未満では0%となります。

【ノーマルカード】

年間10万円超の利用があれば0.5%還元、10万円未満の場合は0%となります。

- 2023/9/30以前の入会の場合

➡カード有効期限に関わらず毎年10月1日~翌年9月30日 - 2023/10/01以降に入会の場合

➡初年度

ご利用金額の集計期間 カード加入日から、カード加入月の12ヵ月後の末日

➡次年度以降

ご利用金額の集計期間 カード加入月の翌月1日から、カード加入月の12ヵ月後の末日

ややこしいですが、これはあくまで「クレカ積み立て(月最大10万円)」で得られるポイントに限った話です。カード全体のポイント還元率が変更されるわけではないので誤解なきよう。

通常の買い物として利用する場合には、元々の各カードの還元率でポイント付与されるので、Oliveによる最大20%還元には影響はありません。あくまでクレカ積み立てで貰えるポイントが改悪されたものです。

要は、カード利用の実態がなくクレカ積み立てだけに利用するような使い方を三井住友カード側としてありがたくないというか、SBI証券側にばかりメリットがある…といったようなことなんでしょう。

筆者流お得なクレジットカードの選び方

これまで数多くのクレジットカードを使ってきて、自分なりに「お得なカード選びの基準」のようなものができました。

- 年会費永年無料カードを適材適所で使う

- 高還元率で総額付与

- 付与基準額が小さい(100円で1Pなど)

- スマホ決済で支払う(ApplePayやQUICPAY)

- 対象店舗で高還元

- 低いハードルの高還元付与ルール

年会費永年無料カードを適材適所で使い分ける

年会費のかかるカードは条件も良い代わりに、ある程度の利用額がないと年会費分をポイント付与で賄い切れない場合があります。

例えば年会費10,000円で付与率2%カードのカードがあったとします。年会費の10,000円分をポイント還元で帳消しにするには、500,000円の利用が必要です。

昨今、様々な特徴を持ったカードが登場し、その都度お得なカードを利用した場合、各カードの利用額が減って年会費を回収できない可能性が高くなっています。

なので筆者は、割切って年会費無料のカードを使い分ける運用方法に切り替えました。

どこでも使えるカードの中で最大の還元率のカードをメインカードにし、対処店舗など限られた店舗で高還元を得られるカードをサブカード(スポットカード)として使い分けています。

中には対象店であれば、最大15~20%ものポイントを還元してくれるカードもあるので、使い分けないと大損です。

高還元率(最低1%超)で利用額全体に付与

カードはポイント還元率を重視します。最低でも還元率1%超で月額利用総額に付与されることが重要です。

楽天カードはこれまでの「総額に対して付与」から「その都度付与」に改悪となりました。

例えば、1%還元カードで180円の買い物を30回した場合、総額付与であれば180円×30×1%=54P付与されますが、その都度付与では、100円未満(この場合80円)は切り捨てになるので100円×1%×30回=30Pしか付与されません。

僅かな違いかもしれませんが、他のカードでは貰えるものを「その都度付与」のカードでは貰えないのであれば、あえてそのカードを選ぶ意味はないと考えます。

スマホ決済(Apple Pay/Google Pay)で支払う

昨今、最大15~20%もの高還元を謳うカードが登場していますが、これらの高還元の多くは「スマホ決済」が条件になっています。

iPhoneであればApple Pay、AndroidであればGoogle Pay、カードによってはタッチ決済やQuicPay支払いが求められる場合もあります。

「自分はデジタル苦手なんだよね」とカードを読み取りで支払ったりしたら、せっかくの高還元を充分い活かせないケースが多々あります。

昨今では「支払いはスマホで」が高還元の条件とも言えます。

おすすめカード~日常使いのメインカードを決めよう!

筆者の肌感触で言えば、すべてを1枚のクレカで賄うのは無理があります。無理があるというより、それぞれの特徴を生かして適材適所で使い分ける方が「お得」と感じます。

まず基本となるクレカを1~2枚決める必要があります。

基本となる(つまりメインカード)は、○○なら××%や、対象店だと××%還元といった条件なしに、多くの店で使えてどの店での利用でも同じ条件でポイントが還元されるようなカードの中で最も高還元で使い勝手の良いクレカを選びます。筆者のおすすめは以下のカードです。

- リクルートカード(1.2%還元)

VISA/MASTER/JCBが選べて利用総額に対して還元

おすすめクレカ①ド リクルートカードJCB(1.2%還元)

現時点で「対象店限定」の制限がないカードで最も還元率が高いのがこの「リクルートカード」です。他のクレジットカードが悉く使えない場合に使うカードとして用意しておく「予備」的なカードとしては最高の還元率です。

リクルートカードは、年会費永年無料で、利用額総額(※)に対して1.2%のリークルートポイントが還元されます。リクルートポイントは「ポンタ」「dポイント」に即時等価交換が可能です。さらにAmazonでの買い物時にリクルートポイントを充当できるようになったので利用価値がアップしました。

国際ブランドは、VISA/Master/JCBが選べるのですが、今回は入会キャンペーンが増強されているJCBで紹介します(VISA/Masterでも好きなブランドで入会できます)。「家族カード」「ETCカード」の発行も無料で、「タッチ決済」にも対応しています。

※楽天カードのように、利用時個々にポイント付与になると端数がその都度切り捨てられるので、「利用総額に対してのポイント付与」は重要な要素です。

いまリクルートカードにJCBブランドで入会すると、最大で6,000P分のリクルートポイントが貰えます。さらに上乗せキャンペーン中で+2000Pで合計8000P貰えます。

JCBカードでQUICPAYチャンス

毎月9日・19日・29日の「9」のつく日は「QuicPay」の日。この日にQUICPAYを使うと抽選で9,190名様に全額キャッシュバック(キャッシュバック上限金額1万円)が当たります。

おすすめクレカ② スポット利用向けの高還元カードを探そう!

利用シーンや利用店舗によらずコンスタントに1~2%の還元を得られるメインカードが決まったら、次は「適材適所」で高還元を得られるカードをいくつか用意しておきましょう。筆者がおすすめするのは以下のカードです。

- 三井住友カード(最大20%還元)

とてつもなく高還元だが対象店舗はまだ少なくコンビニ、ファストフード専用 - VISA LINEPayカード+P(5%還元)

LINEペイまたはPayPay対象店(QR読み取り)のみ 上限500P(支払額で10,000円)

おすすめ高還元カード 三井住友VISAカード(最大20%還元)

コンビニやファストフードをよく使う方におすすめなのが「三井住友カード」です。

現時点で、セブンイレブンやローソン、すき家、はま寿司、すかいらーくグループなど、コンビニやファストフードで使うなら最強カードであることは間違いありませんが、あくまでメインカードではなく、コンビニ、ファストフードなどの対象店専用カードの位置づけになります。

以下が三井住友カードのおすすめポイントです。

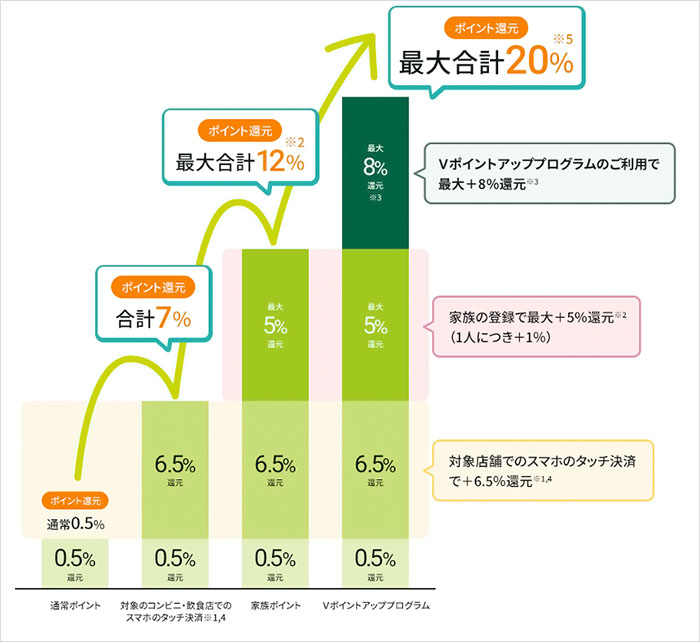

- コンビニ等の所定の店舗での還元率が7%(スマホのタッチ決済時)

- 家族登録で最大5%上乗せ

- Vポイントアッププログラムで条件を満たせば最大+8%

以上で合計最大20%還元となります。

ちなみに筆者は対象店でのカード利用で7%、夫婦二人と両親・義妹を家族等得して+4%、Vポイントアッププログラムで+1%の合計12%還元となっていますが、この辺りが一般的な還元率と見てよいと思います。

ちなみにVポイントアッププログラムの8%の上乗せの条件は以下の通りです。

| アプリログイン | Oliveアカウントを契約し、三井住友銀行アプリもしくはVpassアプリへ月に1回以上ログイン |

| 選べる特典 | Oliveアカウントの選べる特典で「Vポイントアッププログラム+1%」を選択 |

| SBI証券 | SBI証券口座を保有し、SBI証券Vポイントサービスに登録のうえ、対象の取引を実施 |

| 住友生命 | 「Vitalityスマート for Vポイント」に加入のうえ、Vitality健康プログラムを実施。Vitalityステータスに応じてポイントアップ |

| 外貨預金 | Oliveアカウントにご契約のうえ、三井住友銀行で外貨の取引を実施 |

| 住宅ローン | Oliveアカウントにご契約のうえ、三井住友銀行で住宅ローンの契約 |

| SMBCモビット | SMBCモビットの返済口座にOliveアカウントご契約口座を登録のうえ利用 |

アプリログインやOliveアカウントの「選べる特典」ぐらいなら負担にはなりませんが、保険に入ったり投資をしたりでは支出も増えるので、1%上乗せになっても元は取れません。還元率とは別に保険や証券を利用している場合に「ついでにポイントアップ」程度に考えた方がよいでしょう。

コンビニ・ファストフード・ファミレス等で基本7%~最大20%還元

- コンビニ(セブンイレブン、ローソン※1、ミニストップ、セイコーマート※2、ポプラ※3)

- ファストフード(マクドナルド、モスバーガー※4、KFC、すき家)

- ファミレス(サイゼリア、ガスト※5、ジョナサン、バーミヤン、ココス、しゃぶ葉)

- 寿司チェーン(はま寿司、かっぱ寿司)

- コーヒーショップ(ドトール、エクセルシオールカフェ) 他

※1:ナチュラルローソン、ローソンストア100、ローソンスリーエフ含む

※2:ダイエー、ハマナスクラブ、ハセガワストア含む

※3:生活彩家含む

※4:モスバーガー&カフェ含む

※5:ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三含む

等々、所定の提携店舗で三井住友カードによるタッチ決済をすると、最大7%のポイント還元を受けられます(所定店以外の通常還元率は0.5%なのでその点は要注意です)。

カードをかざしてタッチ決済で5%、スマホに登録したカードでタッチ決済した場合には7%です。

タッチ決済で5%還元が始まった当初は、7/11、ローソン、ファミマ、マックの4店舗しかなかったのですが、その後現在のように提携店が増えてきました。当初はファミマも対処店でしたが途中で離脱したのは残念ですが、2024年11月からKFC(ケンタ)が新たに対象店に加わりました。

さらに、家族(最大5人=5%)登録や、各種条件クリアで最大20%まで還元率を伸ばせるポイントアップの仕組みも利用することができます。

既存会員の紹介で入会するとVポイントプレゼント

三井住友カードには、既存の三井住友VISAカード会員からの紹介で入会すると、最大10,000PのVポイントがプレゼントされる紹介制度があります。

| 貰えるポイント | |

| 三井住友カード プラチナ | 10,000ポイント |

| 三井住友カード プラチナプリファード | 10,000ポイント |

| 三井住友ビジネス ※ プラチナカード for Owners ※ | 10,000ポイント |

| 三井住友カード ゴールド(NL) | 2,000ポイント |

| 三井住友カード ゴールド | 2,000ポイント |

| 三井住友カード ※ ビジネスオーナーズ ゴールド | 2,000ポイント |

| 三井住友 ※ ビジネスゴールドカード for Owners | 2,000ポイント |

| 三井住友カード(NL) | 2,000ポイント |

| 三井住友カード(CL) | 2,000ポイント |

| 三井住友カード | 2,000ポイント |

| 三井住友カード ※ ビジネスオーナーズ | 2,000ポイント |

| 三井住友 ※ ビジネスカード for Owners | 2,000ポイント |

| 三井住友カード バーチャルカード | 2,000ポイント |

年会費無料の「NL(ナンバーレス)」や「CL(カードレス)」でも2000Pが貰えるお得な制度です。

2000Pか…と思うかもしれませんが、還元率1%のカードで2000P貯めようとすると200,000円の買い物をしないと貯まらないポイントなので、決して小さくない恩恵ですのでぜひ活用してください。

※SMBCカードとMUFJカードを徹底比較!

おすすめクレカ③ 三菱UFJカード(最大15%還元)

三井住友カードに対抗するように似たような高還元サービスを打ち出しているのが三菱UFJカードです(以下MUFJカード)。

SMBCカードと同様、通常還元率は0.5%ながら対象店に限って最大15%の高還元を実現しており、その対象店が絶妙にSMBCカードと棲み分けているので、ぜひ両方持ちたいカードになっています。

コンビニ、回転寿司、スーパー等で基本5.5%~最大15%還元

こちらの対象店は以下の通りです。

- コンビニ(セブンイレブン、ローソン)

- 自販機(Coke On)

- ファストフード(松屋、松のや、マイカリー食堂)

- ピザ(ピザハット)

- 寿司チェーン(スシロー、くら寿司)

- スーパー(オーケー、オオゼキ、三和、ハナマサ、他)

SMBCの対象店にあるコーヒーショップファミレスがありませんが、なんと、オーケーなどのスーパーが対象店になっているので、高還元をかなり有効に利用できる仕組みになっています(スーパーでの買い物が15%OFFって唯一無二です、たぶん)。

ご覧になってわかるように、コンビニ2店を除けば、2カードの対象店はまったく被っていないので、これはSMBC+MUFJ両カード2枚持ちがお勧めなのは一目瞭然です(いずれも年会費無料カードがあるのでコスト増にもなりません)。

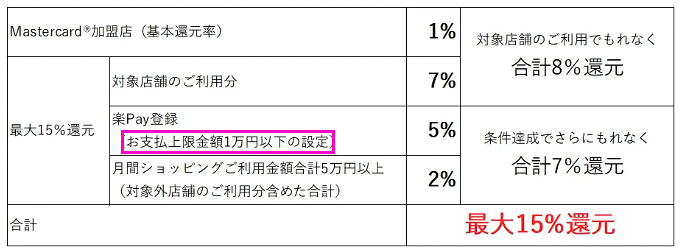

MUFJカードのポイントアップ条件です。

- 対象店でもれなく全員5.5%還元(基本ポイント0.5%含む)

対象店舗での利用で誰でも最低5.5%還元を得られます。

さらに還元率を上げられるポイントアップ制度も用意されています。

| 「楽ペイ」登録 または 「分割払い」「カードローン」1万円利用 | +5.0% |

| 携帯または電気料金の支払い | +0.5% |

| スマホ決済利用 | +0.5% |

| MUFJカードアプリログイン | +0.5% |

| 月々の利用額に応じた上乗せ | 月額3万円…+0.5% 月額5万円…+1.0% 月額10万円…+1.5% |

| 上記5項目のうち4項目クリア | 1.5% |

SMBCカードに比べると、家族登録によるポイントアップはありませんが、条件がいずれもクリアしやすいものばかりで、比較的容易に10%超の高還元を誰でも実現できるのが特徴です。

ただし、基本の5.5%超の9.5%分は、3か月集計で最大29,000円までしか適用されませんので、無限に15%還元が得られるわけではありませんので要注意です。

既存会員紹介の入会で10,000円相当ポイントプレゼント

MUFJカードにも紹介制度があり、通常の新規加入特典(15,000円分)に加えて紹介特典として10,000円分が上乗せになります。

※SMBCカードとMUFJカードを徹底比較!

【SMBC or MUFJ?】

個人的な見解(&実践)ですが、「いずれか選ぶ」より「両方を使い分ける」方がお得が広く大きくなると考えます。楽天カードやPayPayカードなどのメジャーカードの改悪が進み、楽天やPayPayは「ペイ(スマホ決済)」にまで改悪を実施し始めている中、生活防衛のためにも高還元カードを活用することは意味があると言えます。

加入申し込み手続きは多少面倒くさいですが、月間利用額の15~20%還元されるカードなんてそうそうあるわけではないので、ここは面倒くさいなんて言っている場合ではないのでは?と思います。

おすすめクレカ④ ローソンPontaプラス

筆者が今イチオシの高還元カードが「ローソンPontaプラス」カードです。

ローソン銀行が発行するクレジットカードで三菱UFJニコスがクレジットサービスを提供しています。

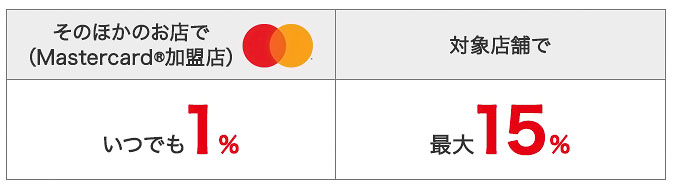

基本還元率は高還元の最低ライン1%をマスターカード加盟店で得られ、対象店舗では最大15%の高還元を実現しています。

三菱UFJニコスが噛んでいる関係で、対象店舗は三菱UFJカードに準じていますが、ローソン銀行発行ということで、ローソン以外のコンビニは高還元の対象外です。

一番の注目は、Everyday Lowpriceのオーケーストアが高還元対象店になっていることで、日々のお買いもので15%もの高還元でPontaをゲットすることが可能です。

オーケー以外にも、コーク自販機や松屋・松のや、スシロー、くら寿司、ピザハットなど、日ごろからよく利用する店舗で高還元が得られます。

15%還元の条件ハードルは意外に低く、

- Masterカード加盟店(基本還元)…1%

- 対象店舗での利用…+7%

- 楽Pay(月額1万円)設定…+5%

- 月間利用額5万円以上…+2%

「楽Pay1万円設定」と「月額5万円利用」は相反するようですが、楽ペイの支払額を毎月手動で増額することで、両方の条件をクリアしつつ、高金利のリボ払いを回避することができます。

この手間を惜しまなければ、比較的容易に15%還元を得られるローソンPontaプラスは、今イチオシの高還元クレカと言えます。

詳細はこちら

※ローソンPontaプラスには紹介制度はありません。

クレジットカードの改悪 まとめ

PayPayカードや楽天カードのポイント付与ルールの変更(改悪)は、実は個々人ではさほど大きなポイント減少にはならないので「気にしない」という方が大半だと思います。「歓迎するわけではないが減少幅は小さいし使い慣れているから」とそのまま使い続ける方の方が、別カードに切り替える人より多いのだと思います。

当記事は、PayPayカードや楽天カードが改悪しているので、クレジットカードを変更した方がいい…と言っているわけではないのです。

改悪が進むカードもあれば、逆に利用者に有利な条件を出しているカードもあることを知ってもらって、メインカードはそのままに、使途によってお得なカードを使い分けてはどうですか?という提案をしてみました。

というより、カードの改悪が進めば進むほど、高還元の特徴を持ったカードの有用性が高まるということだと思います。これまでは「どのカードを使ってもだいたい1%還元」でしたが、これからはカードの特徴をしっかり把握して使い分けることが「お得」の前提となりそうです。

ここで紹介したカードはどれも、特定の場面で「お得」な特性を持ったカードで、オールラウンダーではありません。ここで紹介したカードをメインカードに置き換えるのではなく、現在メインで使用しているカードであまりお得にならない場面で活きるかもしれないカードというわけです。

それでは今日はこの辺で。